ビットコインの適切なレバレッジについて

レバレッジはボラティリティーを元に決めるのが良い

仮想通貨のレバレッジはボラティリティーを勘案するのが良いかと思います。ボラティリティーとは、価格変動の度合いのことです。マーケットが大きく動くと、「今日はボラタイルだったね。」といった会話がトレーダー同士でされます。ボラティリティーによって証拠金を決める方式の一つに、SPANという計算方法があります。

まずは、bitFlyerのページで恐縮ですが、ビットコインのヒストリカル・ボラティリティーをご覧ください。色が3色あって難しいですが、黒い線に注目します。26%から68%くらいを行ったり来たりしています。真ん中は50%くらいでしょうか?

https://bitflyer.com/ja-jp/bitcoin-chart?ns=ad01_google_gsem-other_pc_dsa

そして、外国為替(FX)もご覧ください。

USDJPY、EURJPY、GBPJPYなどJPYをベースにしたものを見ると10%から20%くらいを行ったり来たりしています。真ん中を取ると15%です。

http://hojin.ctot.jp/markets/m_image/his_vol.html

※セントラル短資さんのホームページより

ビットコインのボラティリティーは外国為替の3.3倍くらいのボラティリティーということになります。大きく見積もっても5倍です。外国為替のレバレッジは個人向けは25倍で規制されています。同じ論理だとビットコインは7.6倍から5倍のレバレッジということになります。

ボラティリティーとは何か?

金融で用いられるボラティリティーとは、ある金融資産の一標準偏差の確率での変動幅を年率に直したものです。

ちょっと難しいですね。

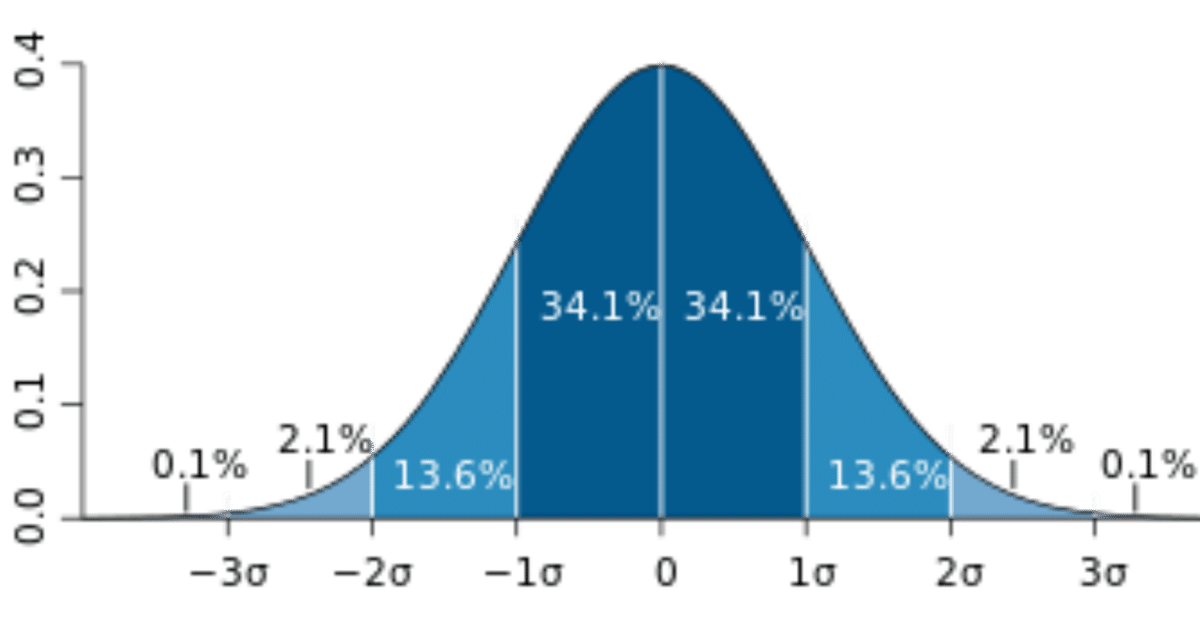

金融資産のリスクモデルは、ある資産(株とかFX)が動く確率は正規分布に従うという前提に立ちます。ランダムウォークを前提(実際の市場はそうではないので、プロは色々と工夫をします。)としています。

正規分布というのは、このグラフのように人間の身長を人ごとに数えると平均付近が多くて、180cm以上は少ないようなカーブで表現される度数分布の一般的なものです。ベルカーブとも呼ばれています。(σ=標準偏差)

例えば、ボラティリティーが20%というのは、ある100円の株が変動して、一年後に80円から120円の間になっている可能性が68.2%あるということです。(濃い青色の部分の面積です。正確には対数正規分布に従う前提のモデルです)

同様に為替のボラティリティーが15%だとして、今ドル円(USDJPY)が108.64円なので1年後に92.34円から124.93円の間にある確率が68.2%ということになります。なお受験の偏差値60は全体の+1σ(標準偏差)にいる人のことで、試験の上位15.8%であったことが分かります。

さて、ボラティリティーはヒストリカル・ボラティリティー(HV)とインプライド・ボラティリティー(IV)の2つがあります。HVが過去のデータを元にして計算したもので、IVは未来の予想です。未来の予想はトレーダーがオプションを取引しているので、その価格からブラックショールズという方程式で割り引いて計算します。

残念ながら、ビットコインはオプション市場が活発ではないので、IVの計算は難しく、今回は先程のようにHVより求めました。

このように、ボラティリティーが高ければ大きく動く資産ということになります。ビットコインは外国為替より大きく動く分リスクが大きいですが、それは3.3から5倍とボラティリティーから見積もることができます。

ゴールドマンのトレーダーとして

私は投資銀行(証券会社のようなもの)であるゴールドマン・サックスのプロのトレーダーとしてリスクと向き合ってきました。株だけではなく債券、FXや複雑なデリバティブを取引してきました。

ゴールドマンでは、このように数字で合理的に考えることが求められます。

まずは仮想通貨レバレッジのリスクを、定量的に、そして過去の運用実績も踏まえて議論をすることが大事なのかと思います。レバレッジを下げすぎると、流動性は枯渇します。板に乗っている注文の量も減り、それが原因で大きく動くことになり、悪循環ともなりえます。

最後に

私は創業から4年半、株式会社bitFlyerの代表取締役として仮想通貨取引所のシステム設計、ルール設計を行って現在の取引所・販売所が出来上がりました。その際に、赤算(顧客の証拠金がマイナスになること)がでないようにロスカットや流動性について注意深く分析し検討いたしました。顧客の損失を最小限にするためにロスカットは毎秒計算し直して、リアルタイムで行われます。不正な発注についての制限も海外に先駆けていち早く導入してきました。顧客保護のために追証無しのゼロカットも検討しましたが、日本のルールでは導入が難しいという判断になっています。

自主規制団体であるJVCEAの規則でレバレッジは4倍に制限されました。これは日本に住んでいる人にサービスを提供するすべての事業者が本来守らなくてはならないルールです。4倍のレバレッジ規制以降、日本の仮想通貨事業者全体の赤算はほぼゼロです。(事業者合計で数千円程度との話を聞いたことがあります。)

ブロックチェーンの世界では資金の移動が非常に簡単で、残念ながらJVCEAのルールに準拠しない海外事業者に日本の資金が流出しているのが現状です。

日本が世界に先駆けて2度も法律を作り、セキュリティー、IT統制、内部統制、内部監査や経営管理体制のガバナンス態勢を整備してきました。今では仮想通貨ライセンスは世界で最も難しいライセンスと呼ばれています。すべては顧客資産の保護のためです。このような世界最先端の制度設計も現実に起こっている海外への資金流出では生かされません。

仮想通貨のレバレッジの議論は、今後の日本の仮想通貨業界の行方を大きく左右するほどに重要なテーマだと考えています。顧客不在の議論とならないように、最適な顧客保護と業界の発展のバランスに鑑みた制度設計が議論されることを期待しております。