2021年10月時点の分散型金融~各種ブロックチェーン、DeFi2.0、規制~(2021年10月21日JBA DeFi勉強会)

先日2021年10月21日にJBA(日本ブロックチェーン協会)のDeFi勉強会で「DeFiの現状~各チェーンの特徴、プロジェクトの紹介、規制の方向性など」という話をさせていただきました。

私は暗号資産交換業者の人としてマーケット全体の動き、規制動向を見るためにDeFiも研究していますが、改めて今回2020年からのこの分野の大きな進化を感じました。

※2020年にもJBAのDeFi勉強会でも「CeFiからみたDeFi」というテーマでお話しさせていただいています。

今回の勉強会では各種マーケットデータなどを各種ソースから纏めたので、定点観測的にお話しした内容をnoteに残しておくことにしました。

DeFi(分散型金融)とは何か

DeFi(分散型金融)とは、Ethereumなどのブロックチェーン上に記述、デプロイされたスマートコントラクト群で、金融機能を表現するもの、と定義できると思います。従来仲介機関や人間の作業を必要とした担保の時価評価や超過担保の維持、強制清算以下がスマートコントラクトで自動執行されており、誰でもその様子がブロックチェーン上で確認できることが特徴です。

現状は規制対象となる運営主体がいないことが多いため、ウォレットさえあれば誰でも利用できる状態になっています。この点については金融包摂の観点から利点と見る向きがある一方、AMLCFTの観点からは犯罪者による悪用が懸念されており議論があるところです。

多くの古参DeFiが生まれたのは2018年頃ですが注目を集めたのは2020年6月頃からです。CompoundというLendingのDeFiがガバナンストークンをユーザーに配布し、これに価値がつくというのがきっかけの一つでした。これを機にDeFiのユーザーもプロダクトも激増し、当然取引数も激増しガス代は高騰しました。(これにより国内暗号資産交換業者もDeFiに注目せざるを得なくなります)

私もDeFiがどんなものか知るためCompoundを実際使ってみて、「金融機能がスマートコントラクトで動いている」というDeFiの威力を感じました。Compoundのマーケット情報ページでは、コインごとに以下のような情報があり、トークン毎に貸し出されている量と借りられている量、それによって決まる利率やその他の情報が全て開示されており、仲介機関や人間の手を介さずにすべてのオペレーションが回っています。

各パラメーターについての変更が提案されるとガバナンストークンの保有者による投票で採用の可否が投票され、採用となった変更は開発者によりプログラムに反映されます。

Compoundの仕組みについては5月に詳しめにnoteに書いているのでよろしければこちらをご参照ください。noteで紹介している日銀の鳩貝さんによるDeFi解説記事(CompoundとDEXのUniswapが取り上げられています)が素晴らしく分かりやすいです。

こういった機能が「金融機関」の形態をとらずスマートコントラクトによる自動執行で2018年から事故なく動いている、というのはすごいイノベーションだと思いました。

イーサリアム上のDeFiの状況

DeFiの現在市場規模を見る前にまずは仮想通貨マーケット全体の様子を見てみます。

2021年10月の米国初のビットコインETF上場の話もあり、10月20日にはドル建てでもビットコインが最高値を更新し円建てでは1BTC=762万円をつけました。

2021年10月31日時点の仮想通貨全体の時価総額は299兆円で、BTC、イーサリアムの時価総額はそれぞれ139兆円、56兆円、この二つもどんどん大きくなってきています。

時価総額上位にはSolana、Polkadot、Uniswap、Terraなど「DeFi銘柄」とも言える銘柄が並んでおり、業界を理解するためにはDeFiマーケットの理解が必須の状況になっています。

2020年以降の米国におけるインフレ懸念からビットコインが「Store of Value」、「Digital Gold」として注目を集め時価総額を伸ばし続ける一方、仮想通貨全体の時価総額に占めるビットコインの時価総額の割合は過去最低水準となっています。

スマートコントラクトプラットフォームとしてのブロックチェーンのトークンの価値はビットコインの価値の上昇を上回るスピードで大きくなってきていることが見て取れます。

DeFi TVL(Total Value Locked)というのがよく見る「DeFiの市場規模」で、イーサリアムのDeFiのスマートコントラクトにロックされたトークンの金額を示しています。

2021年10月18日の日経新聞にも一面で「膨張する分散型金融」というタイトルで「11兆円市場」として紹介されていましたが、このTVLは米ドルベースでは10月31日時点で11.5兆円で過去最高、ETHベースでは650万ETHとなっています。

※足許ETH枚数ベースで急落しているのはそれまでTVLがトップだったDeFiのAaveから大口の資金が抜けた、というような事案があった影響です。

DeFiは2020年には大変騒がれましたが、足許ではメディアなどでも「NFT」の方が注目されており、私はTVLも2020年対比下がっているのでは?と勝手に思っていました。しかし全然そんなことなく市場規模は最高水準を更新し、仮想通貨市場全体の3.8%程度となっています。

DeFiの中でTVLが大きいアプリケーションは以下の通りです。レンディング、DEX(分散型取引所)が人気が高い状態となっています。

多くはEthereum上のDeFiですが、2位のCurve Finance、4位のAaveはEthereum、Sonala、Avalancheなどマルチチェーンに対応してきており、DeFiのマルチチェーン対応は一つのトレンドになりつつあります。

昨年DeFi上の取引所「DEX」での取引高が増えた際、もう中央集権型取引所はいらないのでは、DEXでよいのでは、という声もありました。

10月31日時点ですと最も流動性のあるUniswapの24時間出来高(v2とv3を足してUS$2.4tr)は中央集権型取引所の6位gate(US$2.5tr)と7位FTX(US$2.3tr)の間程度となっており、引き続き強い存在感はあるものの、中央集権型取引所をリプレースするには至っていません。

これにはやはり「ガス代」の問題があります。

こちらがイーサリアムの「ガス代」の推移です。

10月18日時点では152Gwei(ギガウェイ)となっており、これだとイーサリアムを送付するのに必要なガス代は150Gwei=150÷10億×45万円×21,000=2,000円程度です。

イーサリアムではなくERC20トークンの送付についてはほぼ3倍、複雑なトランザクションではガスがさらに必要となります。

ガス代が100Gweiを超えるのはもはや珍しいことではなく、昨年の夏にはガス代が300Gweiを超えているケースも見られます。例えば取引所からメタマスクのアドレスにイーサを送るだけで4,000円程度手数料がかかることになります。

イーサリアムのガス代は2017年頃からずっと問題になっており、Vitalikなどイーサリアム開発者たちもPoSへの移行、シャーディングなど「イーサリアム2.0」と呼ばれるプロジェクトでスケーリングを実現しようとしています。

ですがイーサリアムのガス代が高止まりしており、この状態がイーサリアム以外のブロックチェーンが盛り上がり、その上のDeFiなどエコシステムが出てきている背景になっています。

※私もイーサリアム上の色々なDeFiを実験的に触ってきていますが、毎回ガス代が数千円取られ悲しい思いをしています。少額でちょっとDeFiを試してみる、というのはかなりハードルが高い(というかやっても損をする)状況が続いています。

イーサリアム以外のブロックチェーン上のDeFiの状況(特にSonalaとPolygon)

イーサ以外のブロックチェーン上のDeFiがどのくらいの規模になっているか、というのを示しているのがこちらです(2021年9月末時点)。

9月末時点で全DeFiにロックされている金額はUS$187.4bnで、イーサリアムが全体の61%を占めますが、その他チェーンの割合も増加してきています。

2位がBinance Smart Chain:12%、3位がTron:5%、4位がSolana:4.4%、5位がPolygon:4%です。

こちらの資料が11月6日時点で更新されており、9月30日時点と比べてTVLが以下のように変化しています。()内は9月末から11月6日までのTVL変化率です。

全体:US$187.4bn→US$276bn(+48%)

イーサリアム:US$115bn→US$172bn(+50%)

Solana:US$8.3bn→US$14.6bn(+76%)

Polygon:US$7.5bn→US$5.1bn(-32%)

トレンドとしてPolygonはじりじりTVLを落としており、その他の主要ブロックチェーンのTVLはイーサリアムのTVLの増加率を超えるペースで伸びていることが見て取れます。

各ブロックチェーンにおけるトランザクション数はDEXのTVLが大きいSolanaがトップとなっています。下のグラフはブロックチェーンがローンチしてからの取引数の累計で、Solanaは2020年3月ローンチですが、2015年7月にローンチしたイーサリアムに対して取引量では30倍程度となっています。

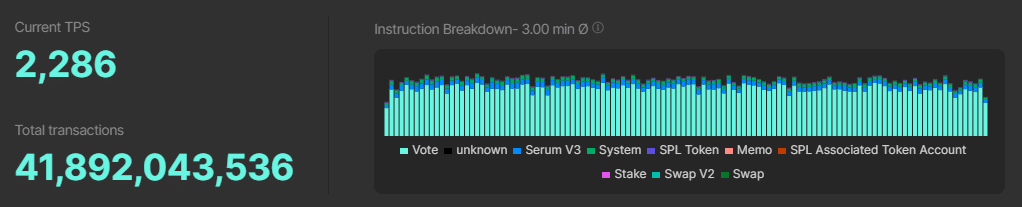

※(2021年11月27日追記)Solanaブロックチェーンの状況がリアルタイムに観察できるSolana Beachでは、SolanaのTransaction数とTransactionの種類が見れるようになっています。これによるとTransactionの80-90%はノード間のコンセンサスを取るための投票のようです。上記の取引量はこれを含むものなので、30Bの10-20%が通常の取引とすると、それでもイーサ上の取引量累計の2倍はあるのですね。

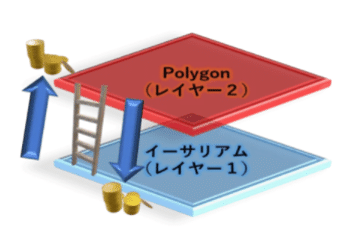

イーサリアムのスケーラビリティの問題(「ガス代が高い」問題)については解決のアプローチが①より高性能なブロックチェーンを作る、という方向性と②イーサリアム自体のセカンドレイヤーを作るの二通り考えられます。

①の方向性で作られているものがSolana、Avalanche、Terraなど、②の方向性で作られているものがPolygonです。いずれも秒間あたりトランザクション処理数はビットコイン6-7件、イーサリアム13-15件に対し数千件以上、結果として手数料は0.1円程度となっています。

JBAの勉強会では高速のLayer1ブロックチェーンプロジェクトとしてSolana、イーサリアムのセカンドレイヤーとしてPolygonの概要を説明させていただきました。このnoteでもそれぞれ簡単に紹介します。

SolanaとSolana上のDeFiの概要

Solanaは2017年にホワイトペーパー公開、2020年にメインネットがローンチしたブロックチェーンで、Proof of Historyという仕組みを使い秒間あたりトランザクション処理数は50,000件という高い処理性能が特徴です。トランザクション手数料も0.1円以下です。

SolanaのトークンSOLは現在時価総額8.6兆円で時価総額ランキング4位。JBAの勉強会実施時は5.5兆円で7位だったのですが、足許大きく価格が上昇しています。

高い処理性能をもとに前述の通りSerum、RaydiumなどのDEXで多くの取引が行われています。Serumは中央集権取引所のFTXが作ったDEXで、彼らの関連会社であるAlameda Researchがマーケットメークを行うなどしています。

2021年10月時点では合計423個のアプリケーションがSolana上に存在しています。

Solana上のDeFiではSerumなどのDEXが有名ですが、LendingのDeFiなども増えてきており、またTetherやUSDCなどの代表的なステーブルコインも使うことができます。

JBAの勉強会ではSolana上のステーブルコインであるUXD Protocolを開発する稲見さんがゲストで来てくれましたが、ブロックチェーンにSolanaを選んだ理由として以下を説明してくれました。

①実測TPS(秒間トランザクション処理数)が2,000-3,000件、理論50,000件で圧倒的な処理件数で実用されている

②手数料が非常に安い

③バリデーターが北米とヨーロッパ中心に1,000以上と分散している

④開発言語がRust

⑤Composabilityが高くSolana上の他のDeFiと連携が容易

また、足許はゲーム、NFT関連のアプリケーションも急増しています。Star Atlasというゲームは映画のようなトレイラー映像が話題となりましたが、SerumなどのDEXでゲーム内から直接取引できるようになっているようです。以下はStar Atlasの画面ですが、これまでのブロックチェーンゲーム(CryptoKitties、Axie Infinityなど)のたまごっち感を払拭する質感になっておりぜひゲーマーの方に遊んでみた感想を聞いてみたいです。これもゲーム内で遊びながらゲーム内資産を売ったりして稼げる、いわゆる「Play to earn」の仕組みになっています。

PolygonとPolygon上のDeFiの概要

Polygonはイーサリアムのセカンドレイヤーブロックチェーンでイーサリアムのスケーラビリティの問題の解決を目的として2017年にプロジェクトをスタートしました。2020年5月のメインネットローンチ後、2021年2月にリブランディングを行い、マティックからポリゴンに改名しています。PolygonのトークンMATICは現在時価総額1.4兆円で時価総額ランキング19位です。

秒間あたりトランザクション処理数は6,000-7,000件となっておりトランザクション手数料も0.1円程度です。

イーサリアム上のDeFiとして代表的なAave、Curve Finance、Sushi SwapはPolygon上でも展開しています。

PolygonはSolanaとは違い、スケーラビリティの問題に対してイーサリアムの問題をセカンドレイヤーで解決する、というアプローチをとっています。

Polygonブロックチェーン上で256ブロックごとにPolygon上のトランザクションをイーサリアム上に記録していきます。

イーサリアムとの互換性があるので、イーサリアムブロックチェーンで開発したサービスをそのままPolygon上で使用することも可能です。

イーサリアムと互換性があることは強みですが、資産のチェーン間の移動には「ブリッジ」というスマートコントラクト上のトランザクションのが必要で、これはユーザーからすると結構わかりにくいものになっていると個人的には思っています。

ポリゴンは、2021年に入ってからデジタルアートやブロックチェーンゲームによるNFTブームの影響を受け、NFTの利用を加速させるべくPolygon Studioを立ち上げています。

Polygon Studioは、NFTの発展を目的に、大手IPやNFTアーティスト、ゲーム業界をサポートすることで、NFT市場に参入しやすい環境を構築することを目的としています。

日本でも8月にPerfume初のNFTオークションがPolygonブロックチェーン上のマーケットプレース(Rhizomatiksが構築しているマーケットプレース)で行われ話題になりました。

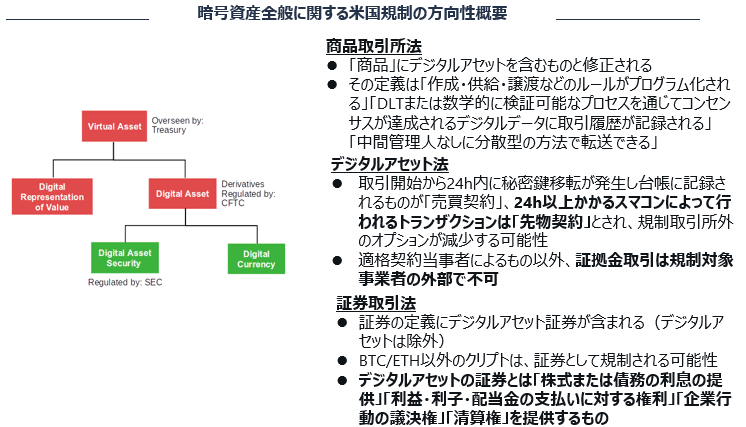

米規制のDeFiへの影響

「管理者」「運営者」がいないDeFiをどのように規制していくべきか、というのは各国規制当局が高い関心を持っているところです。

直近の米国での議論をいくつか紹介します。

9月18日にWESLEY THYSSE氏がThe Decentralized Legal Systemにおいて米国における暗号資産規制の方向性について投稿しました。

これは今のBTC先物ETF上場などにもつながる考え方で、多くの仮想通貨がデジタルアセット証券としてSECに規制されるのでは、という文脈が話題となりましたが、こちらに基づくとガバナンストークンは証券となり、デリバティブを提供するDeFiは規制対象事業者となる必要がある、と考えられます。

また、9月21日にゲンスラーSEC委員長がワシントンポストのインタビューにおいて暗号資産への考え方を述べましたが、この中では運営者が分散型組織であっても、開発グループであっても資金を渡しリターンを期待する時点で「有価証券」であるという見方が示されています。

SECは「Decentralized in Name Only=DINO」という言葉も言っていますが、要は「分散型金融、と言っているけど従来型組織ではないだけで運営している人いるよね」という考え方なのだと思われます。

一方、「クリプトママ」として知られるSECコミッショナーHester Pierce氏(暗号資産におけるセーフハーバールールとして、プロジェクトが独自トークンを発行してから3年間は証券法の適用外として扱う、といった提案を行なってきている人物)は、クリプトの領域で「イノベーションの芽を摘まない」ための政策提案を続けており、DeFiについても既存金融と比較した場合の利点を強調しています。

Peirce氏は、DeFiの誰にでもアクセスできる点、透明性、システミックリスクが存在しない点、即時決済が可能な点などは中央集権型金融機関がデジタル化していく上で意識すべき魅力的な点としています。

JBA勉強会の後日ですが、10月28日にはFATFからVASP(Virtual Asset Service Provider)向けリスクベースアプローチの更新版が発表されており、DeFiについては「ソフトウェアは規制対象ではないがオーナーやオペレーターでDeFiアプリケーションに十分なコントロールや影響力持つ人は規制対象と考えられるよ」という内容が書かれています。この「十分なコントロールや影響力」というのを各国がどのように実務的な規制に落としていくか、というのは非常に難しい判断を伴うのではないかと思います。

FATFが10/28に事業者向けリスクベースアプローチを更新。DeFiについては「ソフトウェアは規制対象ではないがオーナーやオペレーターでDeFiアプリケーションに十分なコントロール&影響力持つ人は規制対象と考えられるよ」という内容が書かれています。https://t.co/9Ei551yzNj pic.twitter.com/uf5OklPhoI

— 金光碧🐈🍋⚡️ / Kanemitsu Midori / bitFlyer (@KanemitsuMidori) October 30, 2021

上記FATF文書の中で、ステーブルコインについては、ボラティリティが高い暗号資産は決済に向かないが、ドルにペグしたステーブルコインが世界中を自由に流通してしまうことは犯罪利用のリスクが高い、という解説があります。ステーブルコインについては発行者に銀行同等の規制を課すことを検討する、などの報道もありこちらの規制はDeFi規制より先行する可能性が高いのではと個人的には考えています。

DeFi2.0

オープンソースのコミュニティで開発、デプロイがされるDeFiは進化、変化のスピードが極めてはやいです。

2020年6月以降「DeFi」と言えばイーサリアム上のDEXやLendingが注目されていたのですが、現在では

●ブロックチェーンはイーサリアム→イーサリアム以外のブロックチェーン、セカンドレイヤーへのブリッジ

●ステーブルコインは米ドルを担保にした米ドルペグ→単純な米ドルペグではないステーブルコイン(稲見さんのUXD Protocolはデルタニュートラルポジションを担保にしており資金効率を高めています)

●流動性プールを利用したAMMの形のDEX→資金効率を高める形のAMM(Uniswapv3など)

●Game-Fi、NFT-Fiの誕生。ゲームアイテム、NFTのDeFiでの売買、担保利用

という状況になっています。以下はConsmeさんのDeFi2.0の概念図です。(それぞれのトピックで1万字解説できるくらいの内容ですね・・・)

DeFiにおいてスマートコントラクトを使って金融機能が表現できていることはすばらしいイノベーションですし、どんどん拡大し進化していくこの動きは不可逆なものだと思います。一方、少しずつ見えてきた規制当局の考えもよく理解しつつ、特に犯罪利用を防ぐ観点、証券規制の観点は開発者側も強く意識していく必要があるのではないでしょうか。

いち中央集権取引所の中の人として、ブロックチェーン愛好家としてDeFiについては引き続き定点観測を続けていきたいと思います。

(宣伝)今後のJBAのDeFi勉強会

今後のJBAのDeFi勉強会のスケジュールは以下の通りです。堀次さん、依子さんともにDeFiの事業者側の方なのでより詳細なお話が聞けます!私も楽しみです。

2021年11月11日(木) 19:00 – 20:30 Kyber Network Japan Managerの堀次さん

【Uniswapの歴史を通してDeFiを知る】

DeFiに詳しくない人でもDeFiの全体像と具体例が分かるよう、代表的プロトコルUniswapを通してDeFiの強みや課題、トレンドを探ります!

2021年11月25日(木) 19:00 – 20:30、ビール依子 さん(SolanaとPolygonの日本におけるマーケティングを担当)

(たぶん)SolanaとPolygonについて詳しく

最後に、私は趣味とマーケット観測のためにDeFiを追っており、以下の方たちのTwitterが学習ソースです。

信玄さん、Horyさん、平野さん、長瀬先生、アミンさん、consmeさん、やすさん、いつもありがとうございますm(__)m