暗号資産レンディングのDeFi、Compoundのちょっと詳しい解説

暗号資産における分散型金融(DeFi)について、今年の4月に日銀のレポートが出ました!

日銀の鳩貝さんはビットコイナーの聖書、「Mastering Bitcoin」の日本語版の翻訳者でもあり、仮想通貨、ブロックチェーン業界を日本橋からずっと見守ってくださっています。

これをもって、DeFiの代名詞として貸仮想通貨サービスCompound、分散取引所Uniswapが確立された感があるので、Compoundのちょっと詳しめの解説を書いてみました。

なお、数字を使わないざっくり概念説明バージョンは去年の8月に書いているNoteがあります!

Compoundでの「金利」計算方法

CompoundというDeFiの仮想通貨Lendingマーケットがあります。

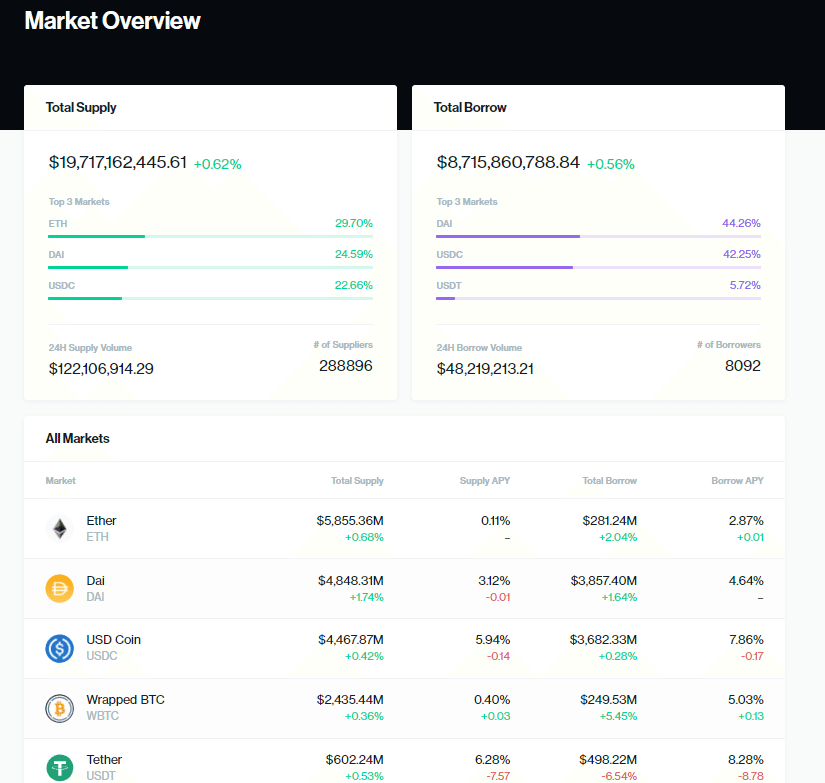

5月11日12:30時点のCompoundのMarket Overviewは以下の通りです。

ETHを貸している人はSupply APYに記載されている「金利」をもらえるのですが、この「金利」は借りている人が払っている「金利」から支払われ、貸し出されている金額と借りられている金額で決定します。

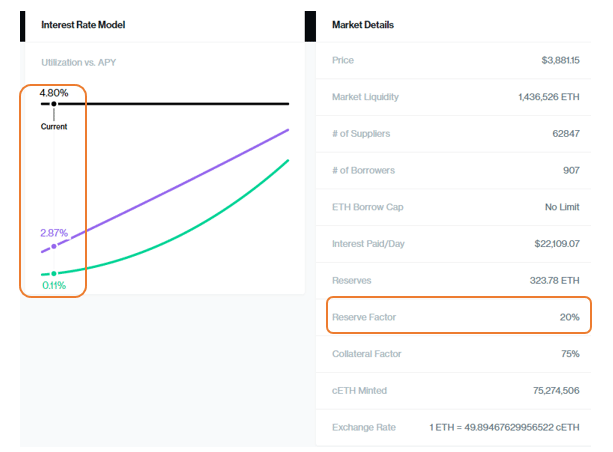

以下の状態のときは例えば、

貸し出されているETH:100

借りられているETH:4.80

借りている人は金利年率相当2.87%払うので4.80×2.87%=0.138

この0.138を貸し出している人への金利支払いに充当できますがこのうち20%の0.028は「Reserve」として差し引かれ、貸している人に支払われるのは0.11です。

(20%というのはReserve Factorとして決められています。)

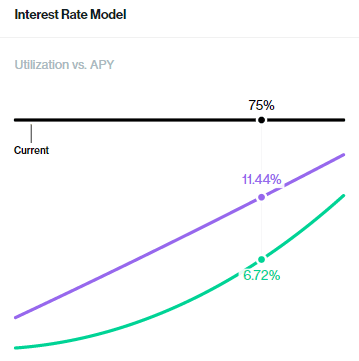

仮に100貸し出されているうちの75が借りられたら以下のようになります。

貸し出されているETH:100

借りられているETH:75

借りている人は金利年率相当11.44%払うので75×11.44%=8.58

この8.58を貸し出している人への金利支払いに充当できますがこのうち20%の1.86は「Reserve」として差し引かれ、貸している人に支払われるのは6.72です。Reserve Factorは21.7%です。

借りる人が増えてくると、借りる人は支払う金利が高くなるので返すインセンティブが高まり、貸している人に支払われる金利が高くなるので追加で貸し出すインセンティブが高まるようなプロトコルになっています。

Compoundでの貸し出し、借り入れの方法とリスク

暗号資産を貸し出すと、代わりに「cToken」がもらえます。

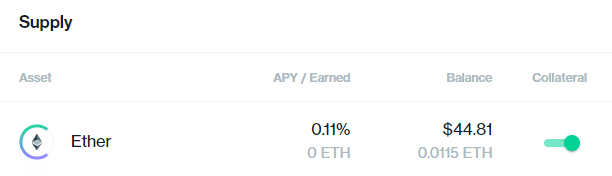

例えばCompoundユーザーのウサギ🐰は今Compoundに0.0115ETH(今$44相当)を貸し出しているのですが、

その代わりcETHをUS$45.04相当持っています。(貸し出している間はこのcETHとの交換レートが変化することで「金利」分の価値が増えていって、貸し出しをやめるときにcETHをETHに交換します。貸し出しをやめるのはいつでもできます。)

そして、このETHを担保に暗号資産を借りることができます。ETHの担保掛け目は75%なので、$45×75%=$33相当の仮想通貨を借りられます。US$33借りてしまうと、金利の支払いとちょっとの価格変動ですぐに必要な超過担保状態ではなくなってしまうので、、、例えばUS$15相当のBATを借りたとします。

ここでマーケットにおいて極端な事例が起きたらどうなるでしょう。

【状態】

●ウサギ🐰が$45ドル相当のETHを担保に入れて、US$15のBATを借りている

●パンダ🐼がUS$50相当のBATを貸し出している

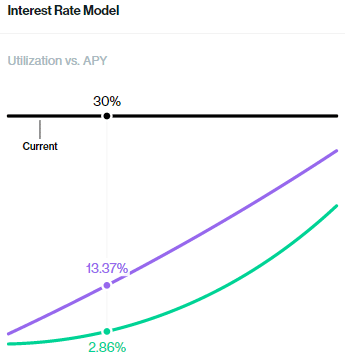

(🐰はBATについては年利13.37%相当の金利を払い🐼は年利2.86%相当の金利を受け取っている、単純化のためこの時点では他の参加者はいないものとする)

【極端なイベント①】担保価値の急激な下落

ETHが急激に値下がりして、担保価値が$45相当だったのが$20になったとします。BATの価格は変わらないと仮定します。ETHの担保掛目(Collateral Factor)は75%($20の75%は$15)なので、$15相当のBATを借りていると必要な超過担保状態が保てず、🐰は強制清算となります。

このとき、強制清算が起こるのを監視するBotを作っていた🐶は$15相当のBATを🐰の代わりにプールに戻してあげて、代わりにウサギが担保に入れていた$20相当のETHのうち$16.3相当のETHをもらいます。このとき🐶は$16.3-$15=$1.3、8%分儲かります。(この8%が「liquidation incentive」としてプログラムされていて🐶がこの行動をする経済的インセンティブになります。)

借りている人は担保が8%ディスカウントで強制清算されてしまうこの状況が起こるのが嫌なので、通常は担保価値が下がってきたらさらに追加で担保提供するか、借りているトークンを返して超過担保状態を維持します。

なお、金利の計算のところで「Reserve」という概念が出てきましたが、清算においてバッファがあるにもかかわらず清算された人が借りているトークン相当が担保額で賄えなかった場合、Reserveが使われて不足分を買ってプールに補充します。

価格はリアルタイムで超過担保かどうかを判断されます。

Compound公式の説明はこちら。

【極端なイベント②】貸し出している人が担保提供をやめたい

上記の例で、🐼が流動性供給をやめたい場合、🐼は$50相当のBATを返してほしいのですがうち$15相当のBATは🐰が借りています。

この時は流動性プールにUS$35分のBATしかないので、🐼はUS$35相当のBATしか回収できません。

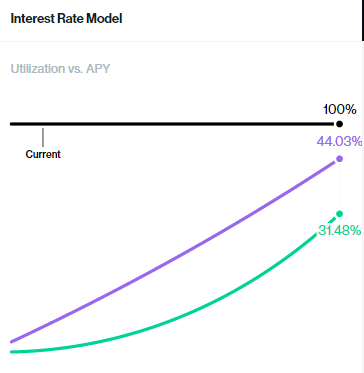

しかし🐼がUS$35相当のBATの貸し出しをやめる=プールから引き揚げるとInterest Rate Modelに従うと貸している人は年利31.5%相当がもらえるようになります。そして借りている人は年利44.03%相当を払わないといけません。従って、🐼以外にも貸す人が出てくるし、🐰にはBATを返すインセンティブが強く働きます。

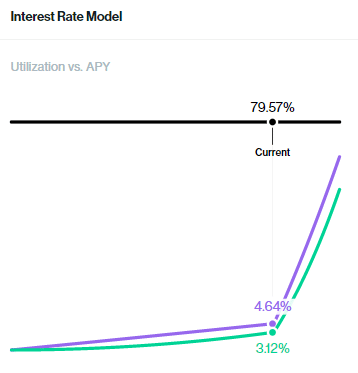

Kyber Networkのhorryさんが教えてくれたのですが、DAIは金利の設計が以下のようになっており、貸し出されている量=プールのうち80%超が借りられると金利が高騰するため、自然と80%以下に調整されるようです。(今も79.57%ですね)

80%超が借りられて「金利」が調整されてもプールの量が調整されないようなときは、Interest Rate Modelの傾斜をよりきつくする変更の提案が行われ、投票で可決されれば短ければ5日で実装されます。

既存金融でのLendingの仕組み

既存金融だとこの辺の仕組みはどのようにワークしているでしょうか。

既存金融における代表的なLending Marketは貸株市場です。

貸株市場は

●貸株金利(貸株料)を受け取れる

● 貸株している株も自由に売却できる→証券会社を通じて貸し出している株を売却することができます

● 株の貸出期間を自由に決められる→貸株は通常貸出期間を定めます

という特徴があります。

株を借りる人は一定の担保(委託保証金)を証券会社に預けて、借りたい株を借ります。このとき、委託保証金より多い金額の株を借りることができます。

【リスクシナリオ①:証券会社が破綻する】

仮に証券会社が破綻した場合、貸株中の株券等が返却されないおそれがあります

※分別管理義務がなく、投資者保護基金の対象でもないため(無担保貸株を想定)

【リスクシナリオ②:株を借りている人が破綻する】

株を借りている人が破綻してしまった場合、担保でカバーできるのは一部だけで、証券会社が損失を被りますが株を貸している人にとってはリスクではありません。(損失が一定程度以上だとリスクシナリオ①になります)

ということで、よく言われているように貸している人は証券会社の破綻リスクを負うことになります。

貸株の世界では証券会社の破綻、というのは最近聞きませんが、仮想通貨Lendingビジネスを行うCREDという会社がChapter11を申請した、というのが昨年10月にありました。この時はCREDに仮想通貨を貸していた人はほとんど戻ってこなかったと報道されています。

DeFi Lending Protocol リスクとメリット(CeFiとの比較)

CompoundなどのDeFiのLending ProtocolのCeFiと比べたときのリスクとメリットは以下のように纏められるかと思います。

DeFiのLendingの(CeFiと比べた)リスク

1. 自分が貸し出している仮想通貨の価値×担保掛目の範囲でしか仮想通貨を借りられないので担保となっている仮想通貨の価値、借りている仮想通貨の価値を注視する必要(強制清算となると担保にしているトークンが売られてしまいます)

2. Interest Rate Modelの変更でユーザーの行動がコントロールできない場合に貸し出している仮想通貨が引き出せない

3. プログラムのバグをつかれて攻撃されるリスクがある(これはCeFiもハッキングリスクありますが)

DeFiのLendingの(CeFiと比べた)メリット

1. 貸し出している場合、リアルタイムでお金が増えていき、いつでも(プールの範囲内で=借りられてないで残っている範囲内で)引き出すことができる

※貸株だと月に1回の受け取り。CeFiの仮想通貨Lending Blockfiでも月に一度の受け取りです

2.(証券会社や借り手などの)カウンターパーティリスクを負わない

※貸株ではカウンターパーティの内部の財務状況をリアルタイムに把握することはできませんがCompoundだとシステム全体のsupplyとborrowはリアルタイムでトラックできます。また、担保となっているトークンが暴落すると強制清算の仕組みがうまくいかないことが起きやすいので、Lending Ptotocolが柴犬トークンを担保採用しようとしている、みたいなことが分かれば、事前に資金を抜いておくことができます

3. 借り手にとってはBlockfiなどと比べて取り扱い通貨が多く借り入れ金利が低いことが多い

4.cToken(cETHなど)を売買できる、将来的にはcTokenを他のプラットフォームでの借り入れの担保にできるかも・・・?

5.担保資産を「応用」できる。たとえばPooltogetherというサービスでは何人かでCompoundなどに預けて得た金利をその中の一人がランダムに全部もらえる、というようなことができます。

ということで、事業者などのカウンターパーティリスクを負わないということが一番のメリットと考えられると思います。プラス、cTokenや担保資産を使って色々できる(できるようになりそう)というのがDeFiならではなのかと。

上記で柴犬トークンについて言及しましたが、担保価値の急落があると強制清算が起きやすいので、Lending Protocolで取り扱う仮想通貨はある程度安定しているものが望ましいと考えられます。プログラムにバグがなくハッキングされないことも重要であり、その意味でも運用実績のある老舗DeFiの価値が高くなっていく可能性は高いと個人的には考えています。

(おまけ)DeFiのDX的威力

DeFiはすべてプログラムで動くので仲介者を省略することが可能です。現在貸株市場ではどのようなオペレーションがなされていて、どのような「仲介者」が存在しているのか調べたところ、2020年10月30日に発表された「証券ポストトレード領域におけるDLT情報共有基盤の実機検証プロジェクト(プロジェクト名:B-POST)報告書」を発見しました。

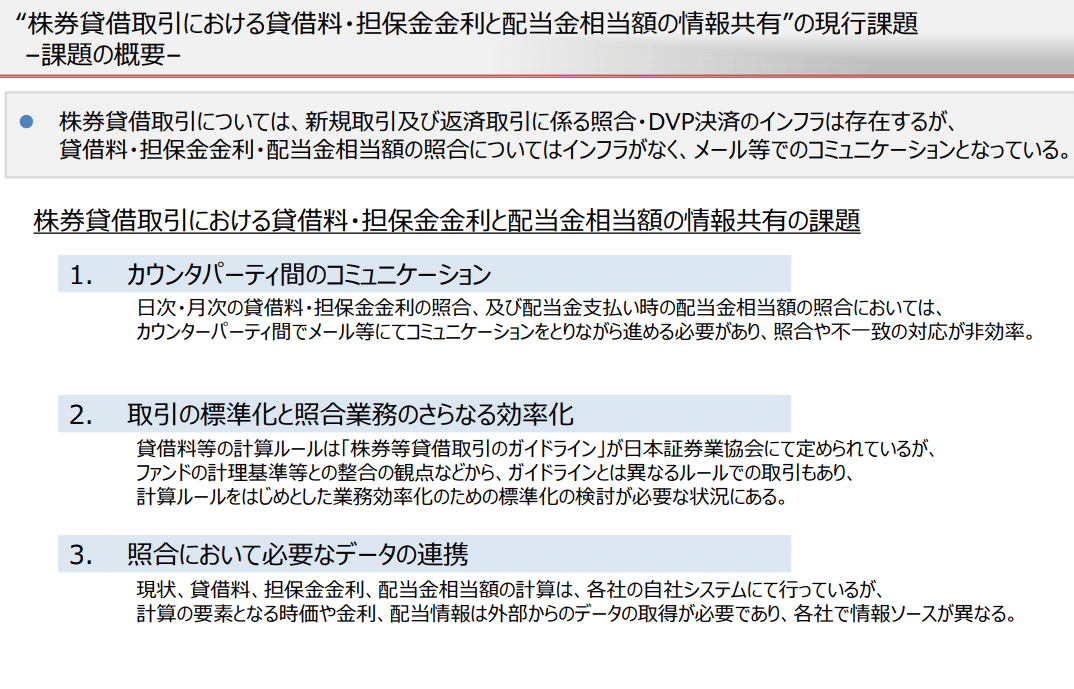

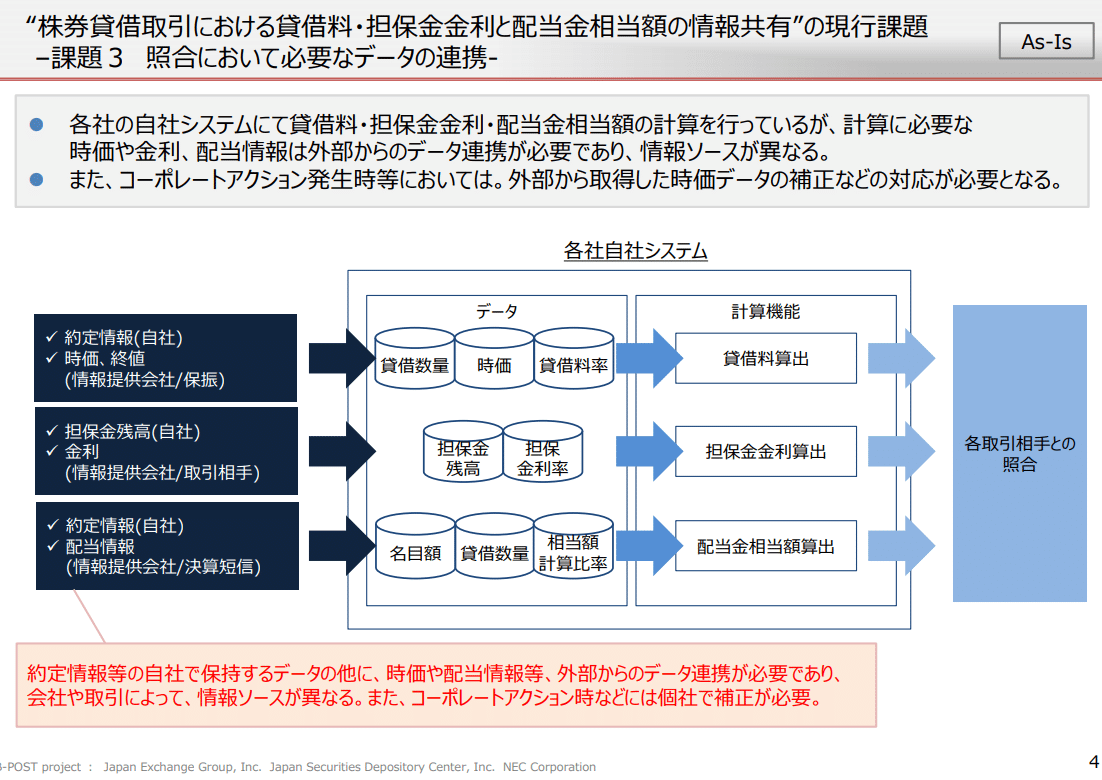

このプロジェクトの中で、「株券貸借取引における貸借料・担保金金利と配当金相当額の情報共有」についてDLT(分散型台帳)を使うとどのようにオペレーションが効率化されるか、というものがあります。

こちらが現状の課題

こちらが現状のフロー

多くのCounterpartyとの間で膨大なマニュアル作業が行われていることが伝わってきます。

DeFiのLending Protocolはすべての作業がプログラムの自動執行となっているだけでなく、プログラムの変更もProposal→投票→可決されたら実装、となっているためガバナンスの観点でも既存金融の仕組みよりかなり効率的、と言えるのではないでしょうか。個人的にはDeFi=究極の金融DXだよなと思っています。

Compoundと規制

CompoundはDeFiの中でもわかりやすい方だと思いますが、これを書く上でも詳細を調べだすと沼に入り、信玄さん、horyさんに助けていただきました。

多くの人が暗号資産を保有するようになりそうな中、カウンターパーティリスクを取らず、暗号資産を持ったままで「金利」が受け取れるDeFiのLending Protocolへのニーズは一定程度あるのではないかと思います。

一方で日銀レポートにもある通り、利用者保護やAMLの観点は規制当局と議論してよく検討する必要があります。

BGIN(Blockchain Governance Initiative Network)では従来の規制では対応が難しい分散型金融などにどのようなガバナンスが適すのか、等がオープンに話されているので、イベントは日本時間深夜で英語でつらいですが、興味がある方は参加いただけると面白いと思います。