DeFi(分散型金融)とCompound=無人仮想通貨貸借プラットフォーム

以前のnoteで今暗号資産に興味を持つ人の一定割合は入り口が「DeFi」では、ということを書きました。ここ数ヶ月、特に6月後半くらいからTwitterを開くと「DeFi」「Compound」「DeFiトークン」という言葉が飛び交い、とても楽しそう。。。

今回は、DeFiとは何かについて、今のところのDeFiの代表格であるCompoundを覗きつつ書いてみたいと思います。

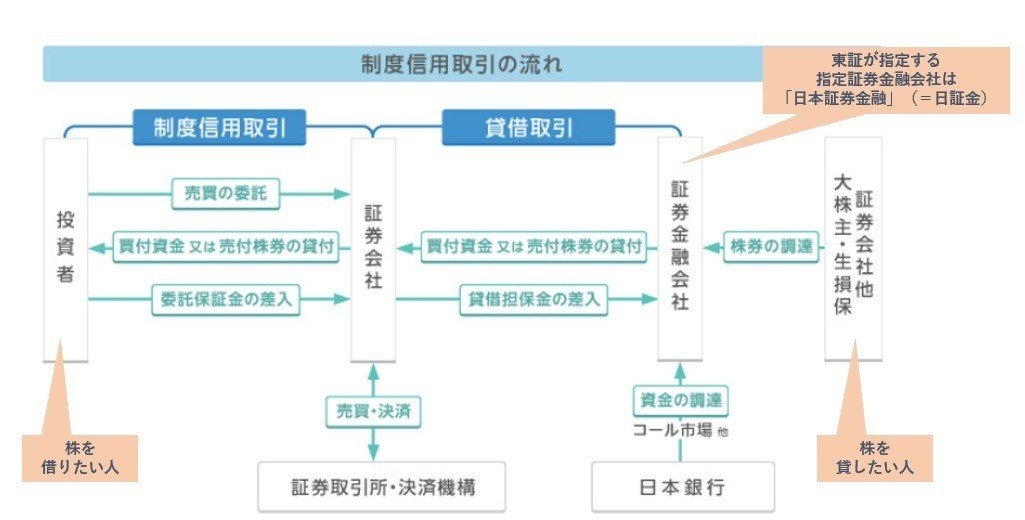

株式の信用取引と日証金

突然株の話になりますが、株式市場には「信用取引」というものがあります。こちらが東証のホームページにおける説明です。ざっくり言うと、株を借りてきて売ることで、「株価が下がったら利益が出る」状態を作ることができます。

以下、色々な要素を捨象した単純な例ですが、今A社の株価が100円で私が1株借りたとします。借りるときには年間1円の貸株手数料を支払うとします。そして、この借りた1株をマーケットで売ると、株式売却代金として手元には100円入ってきます。

1年後、A社の株価が70円になっていたとき、私は1株を返すため、マーケットで70円で1株買って貸主に返します。

この取引で、株式売却代金100円ー貸株手数料1円ー株式購入代金70円=29円私は儲かったことになります。(1年後130円になっていたら100ー1ー130=−31、31円損したことになります)

職業として株式投資してる方たちは、お、この会社の株価、相対的にor絶対的に下がりそうだな、と思ったら株を借りてきて売ったりします。

また、職業としてポートフォリオに長くどこかの会社の株式を組み込んでいるような場合、創業オーナーで株を多く持っている場合には、持っている間に株を貸し出して貸出し手数料をもらった方が良いことになります。

上記の図で「証券金融会社」がありますが、東証においてはこれを「日証金」という機関がやっていて株式貸借マーケットが形成されています。日証金のホームページではこんな感じで各銘柄の貸借取引情報を見ることができます。

中央集権型仮想通貨版日証金=BlockFi

代表的な仮想通貨版日証金的なものとして、例えばBlockFiがあります。BlockFiは米国ニュージャージー州にある会社で、ピーターティールのVCなどからUS$30mil調達しており、こちらのリンクにあるように米国各州でMoney TransmitterやLenderのライセンスをとっています。(日本ではライセンスはありません)。US$50milの追加調達の話も先日出ていましたね。

貸出金利は以下の通り。BitcoinをBlockFiに預けると、6%の利回りをつけてくれる、ということになっています。

6%・・・!このゼロ金利時代に6%ですと・・・!BlockFiのQ&Aページを見ると以下のように書いてあるので

BlockFi generates interest on assets held in Interest Accounts by lending them to trusted institutional and corporate borrowers.

日証金のように、BlockFiが借りたい人を知っていて、借り手に貸している、ということのようです。お客様の資産はGemniのCustodyで保管しています。

非中央集権型仮想通貨版日証金=Compound

BlockFiがやっていることをプログラムだけで、運営主体なくやってしまおう、というのがCompoundです。運営者なく、プログラムだけで、というところが管理者のいない“Decentralized Finance”ということですね。

代表的な仮想通貨貸借プラットフォーム、CompoundではEthereum上のスマートコントラクトで利率の計算式が決められており、貸したい人と借りたい人の需給に応じて利率が決定されます。貸したい人が拠出した対象仮想通貨をプールしておいて、ここから借りたい人が貸借料を払って仮想通貨を借りていく仕組みです。このプールから仮想通貨を引き出すことができるのは貸し出した人のみ。BlockFiの場合は貸し出した人はBlockFi自身の倒産などのリスクを負いますが、Compoundには運営者がいないのでそういったリスクはありません。その代わり、プログラムにバグが発見されて攻撃されるリスク、仮想通貨を借りた人が返さないリスクなどのリスクがあります。

ちなみにCompoundにEthereumを預けると金利は0.14%。0.14%・・・。先ほどのBitcoin6%と比べると・・・と思ってしまいますが、今は借りたい人より貸したい人のほうが多い、というのがMarket Overviewのページからもわかります。

なお、Compoundで扱う銘柄を決めたり、プログラムの修正が必要な場合に当該修正内容を決めたりするためには「ガバナンストークン」(投票権のようなもの)をある程度以上持っている人たちによる投票が行われます。

Compoundのガバナンストークンは「COMPトークン」というものですが、これは対象仮想通貨を貸し出しているユーザーに、貸出量に応じて付与されていきます。

このCOMPトークンは米国Coinbase Proを含むいくつかの海外取引所で上場しており、8月24日現在、Coinmarketcapで時価総額37位、470億円程度となっています。Compoudに仮想通貨を預けている人は、利息+付与されるCompトークンの価値もリターンとして期待していることになります。

また、先ほどCompoundには仮想通貨の借り手が返さないリスクがある、と書きましたが、その際には「Keeper」(参加者であれば誰でもなれる)が代理弁済して担保を割安で購入していくシステムになっています。

この参加/清算システムがうまくいかないと清算が滞って借りている量が貸している量を上回ってしまいますが、Compoundは2018年後半から稼働し続けておりコロナショックでも清算トラブルが起きていません。

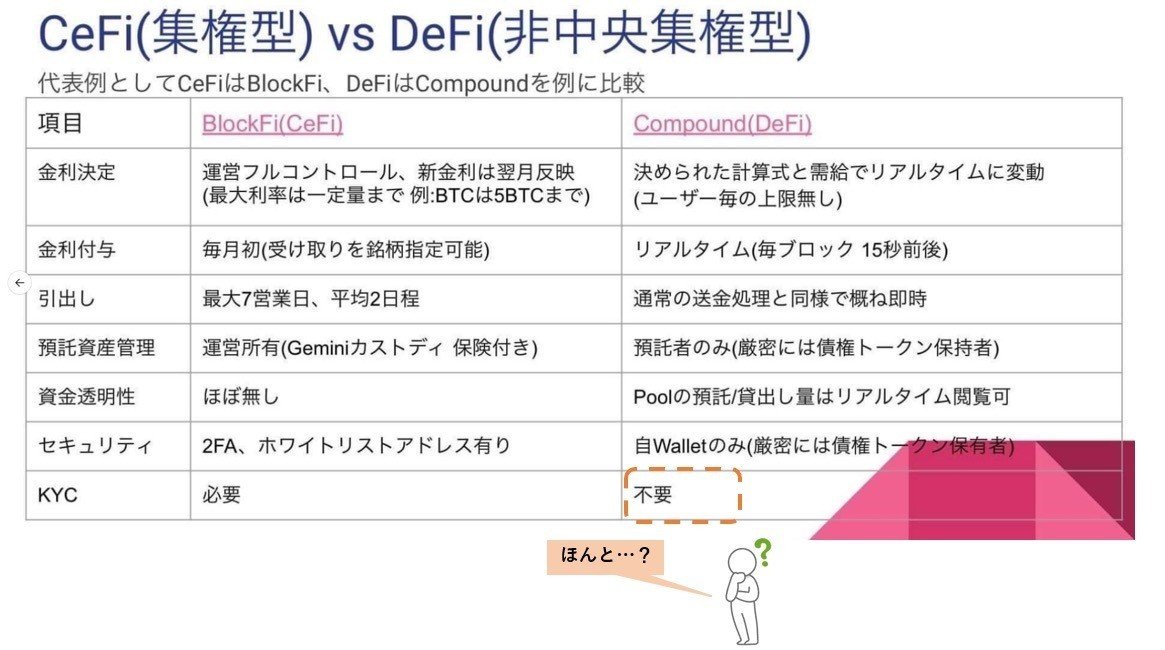

ここまで説明してきたBlockFi=中央集権型(CeFi)、Compound=非中央集権型(DeFi)の比較を日本においてDeFiに一番詳しい方の1人、信玄さんが作っていらっしゃったので拝借します。このあとで全ての資料のリンクもご案内しています。

Compoundと日本法

先ほどの信玄さんのCeFiとDeFiの比較表の中で気になるのが「KYC」の部分です。お客様が暗号資産交換業者に口座を開設する際はいわゆる「本人確認」が必要になります。BlockFiにおいても新規のお客様に対してはKYCを行います。

しかし、暗号資産そのものを規制することはせず暗号資産交換業者を規制がかかっているように、今のところDeFiというプログラムそのものを規制することは難しいようです。

斎藤創先生が「イールドファーミング/リクイディティマイニング/Compoundと日本法」という超マニアックな記事を書かれており、そこでは以下のようにまとめられています。

「現時点の公表資料等を分析する限り、下記のように整理され本邦の規制対象外と考えられるのではと思われる。ただし、事実関係により結論は異なりうる(以下省略)」

※ガバナンストークンであるCOMPトークンを取り扱う暗号資産交換業者には当然資金決済法の規制がかかります。

DeFiの可能性

DeFi(分散型金融)は仮想通貨の貸借プラットフォーム以外にも色々な展開を見せています。

分散型仮想通貨交換所(DEX)である“uniswap”はすでに盛り上がっているし、ゲーム内通貨の交換、また資産管理や保険などもプログラム上で完結させようとする試みもあるようです。スマートコントラクトで表現できるものならなんでも実装可能なので、今後も様々なアプリケーションが登場してくるはずです。

個人的には、CompoundにEthereumを預けて「利息」が付いたのを見て、Bitcoinで初めてWikimedia Foundationに寄付をした時と同じくらい感動しました。この仕組みが中央管理者なくプログラムだけでもう何年も動いているなんて!

もちろん今後DeFiに対する規制は大きな論点になっていくと思いますが、この領域が健全な形で発展していくことを楽しみにしています。

DeFiとイーサリアム

なお、わたしもCompoundやってみましたが、今はDeFiに関する需要増を受けてEthereumのネットワークが混んでおり送付するときの手数料が高く、お試しでやってみる程度の金額では全然もとが取れません。。。

なぜDeFiの盛り上がりがイーサの手数料高騰につながるのか、というのはぜひ星さんの「イーサリアム2.0の足音 あなたが知らないブロックチェーン最前線」を読んでいただきたいですが、まとめると、

🌟そもそもイーサリアムが「スマートコントラクト」というプログラムを動かすプラットフォームとして作られており

🌟WindowsやiOSやAndroidの上で多くのアプリが動くのと同様に、イーサリアムの上には多くのスマートコントラクトが動いており、その中で注目されているのがDeFiと呼ばれるサービス群

🌟DeFiサービスの利用に伴いトークン送金などの需要が増え、イーサリアムの混雑が進んでいる

ということになります。

ネットワークが混んでいる時はビットコインではセカンドレイヤーのLightning Networkを使うのでは、、、と思ってしまいますが、

🌟セカンドレイヤー技術の制約は「グローバル・ステート(Global State)」が使えないこと

※グローバル・ステートとは「特定の所有者を持たないデジタル資産」を表現できる技術的な手段

🌟イーサリアムの大きな特徴の1つが、このグローバル・ステートを表現できること、つまり特定の所有者を持たない流動性プールを扱えること

🌟Compound等では預けた仮想通貨が「特定の所有者を持たない」状態になる必要があるので、この技術的要件はマスト

ということでまだ改善が必要なようです。1トランザクション数千円かかってしまう今の状態ではしんどいですもんね・・・。

長くなってきましたが、CeFiとDeFiのまとめを使わせていただいた信玄さんの資料はこちらの「やさしいDeFi#9」で使われています。1時間ちょっとの動画ですが非常に濃くてわかりやすい内容です。horyさんと信玄さんがスレに資料も添付してくださっています。

やさしいDeFi #9 をアップしました(遅い)

— hory 🐣 (@taisuke_hory) August 19, 2020

DeFi使って資産を預けることの意味、リスクを始めとして、DeFiの"Decentralization" と規制の関係、「DeFiである」と言うための必須条件など話した回です!

目次あるのでつまんで観てください🍿

with @shingen_crypto @udon_crypto https://t.co/36p5oSkFKs pic.twitter.com/gBfFB5Mubt

【蛇足】わたしがCompoundで稼いだ初の“Interest”はこちらです!ここに至るまで手数料で数千円かかったけど、プログラムだけで仮想通貨に利息がつくという経験はプライスレス✨と思うことにします。

ブロックチェーンが大好きで今後の可能性にわくわくされている方はぜひ一緒に働きたいので以下↓をご確認ください!